Seguro de Vida Permanente

El seguro de vida permanente ofrece cobertura de por vida y construye valor en efectivo, pero el elevado costo de sus primas no lo convierte en una buena opción para la mayoría de las personas.

El seguro de vida permanente es un término que comprende varios tipos de pólizas de seguro de vida que no expiran, entre ellas el seguro de vida completo. Ofrecen cobertura de por vida, y permanecen activas en tanto y en cuanto usted pague las primas.

Además de ofrecer cobertura de por vida, la mayoría de los seguros de vida permanentes también genera valor en efectivo en el tiempo. Por lo tanto, el seguro permanente actúa como una suerte de cuenta de ahorros o inversión, pero que también le paga un beneficio por fallecimiento a su familia si usted falleciera de manera prematura.

Sin embargo, pese a estas ventajas las pólizas de seguro de vida permanente no son recomendables para la mayoría de las personas porque son significativamente más costosas (y más complicadas) que un seguro de vida a término. Continúe leyendo para averiguar si una póliza permanente es adecuada para usted.

¿Qué es el Seguro de Vida Permanente?

Un seguro de vida permanente es toda póliza de seguro de vida cuyo objetivo es brindar cobertura de por vida. A diferencia de un seguro de vida a término, que dura un determinado período de tiempo y luego expira, las pólizas de seguro de vida permanente permanecen activas en la medida que usted pague la prima.

Aunque cada tipo de seguro de vida permanente ofrece diferentes características, la mayoría tiene los siguientes aspectos en común:

- Todas las pólizas de seguro de vida permanente pagan un beneficio por fallecimiento — generalmente un monto global de dinero libre de impuestos—a su beneficiario (o beneficiarios) si usted falleciera.

- Usted pagará primas mensuales o anuales para mantener su póliza activa. La póliza lo cubrirá de por vida en la medida que usted continúe pagando sus primas.

- Todos los meses, una determinada cantidad del pago de su prima se convierte en un componente de ahorro con impuestos diferidos, denominado el valor en efectivo de su póliza. (El monto exacto que se convierte en ahorro lo determinará su póliza individual.) El valor en efectivo de su póliza crece con el tiempo.

Debido a que el seguro de vida permanente ofrece la garantía de que se pagará eventualmente, las primas del seguro de vida permanente son mucho más elevadas que las primas que pagaría por un seguro de vida a término que ofrece el mismo monto de beneficio por fallecimiento.

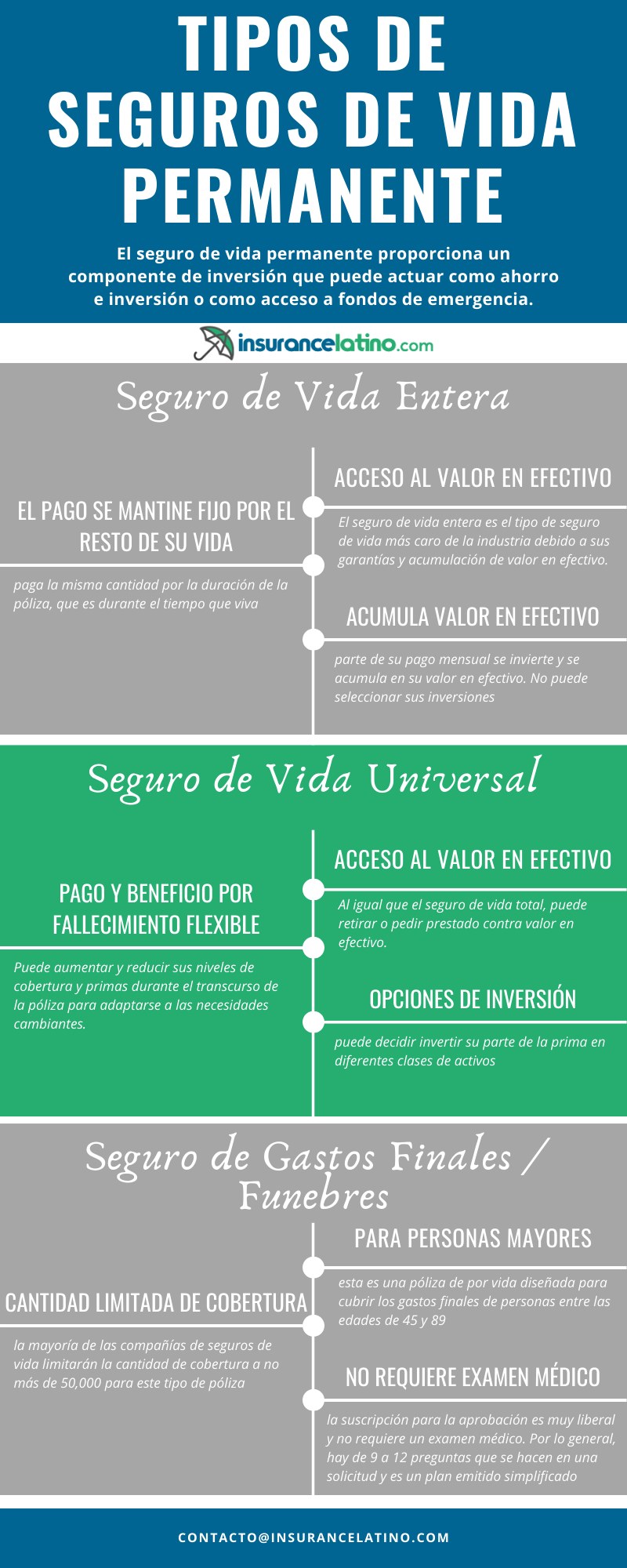

Tipos de Seguros de Vida Permanente

- El seguro de vida entera es el seguro de vida permanente más común. El valor en efectivo de una póliza de seguro de vida completo en general crece a una tasa de interés modesta y la prima permanece estable durante la vigencia de la póliza. Además, estas pólizas ofrecen tasas mínimas por contrato, de modo que se garantiza que el desempeño de las pólizas no caerá por debajo de esos valores. Dependiendo de la compañía de seguro de vida que contrate, estas pólizas tienen el potencial de recibir dividendos que podrían incrementar tanto el valor en efectivo como el beneficio por fallecimiento.

- El seguro de vida variable le permite invertir el valor en efectivo de su póliza en una serie de fondos que ofrece la aseguradora. El crecimiento del valor en efectivo de la póliza está sujeto a tendencias más amplias del mercado, lo cual significa que podría crecer potencialmente más rápido que el valor en efectivo de una póliza de vida completa, pero también es vulnerable a las fluctuaciones del mercado.

- El seguro de vida universal le permite cambiar el monto de la prima y del beneficio por fallecimiento de su póliza sin necesidad de obtener una póliza nueva. Usted también puede utilizar el valor en efectivo de la póliza para pagar la prima.

- El seguro de gastos finales es una póliza de seguro de vida permanente para adultos mayores. Se utiliza para cubrir costos funerarios y de entierro y todo tipo de gastos finales como por ejemplo deudas pendientes. Estas pólizas ofrecen montos de cobertura más pequeños, generalmente entre $10,000 y $50,000.

¿Quién necesita un seguro de vida permanente?

La póliza de vida a término, cuyo fin es proteger a las personas a su cargo solo por el período de tiempo que dependan de sus ingresos, es suficiente para la mayoría de las personas. Pero una póliza de vida permanente tiene sentido para personas con necesidades financieras complejas, entre ellas:

- Personas con ingresos altos que ya han superado los límites de sus otras cuentas de retiro, tales como su 401(k) y Roth IRA, y que están buscando una manera adicional de ahorrar con impuestos diferidos.

- Personas que tienen niños con necesidades especiales o personas que dependen de ellos de por vida

- Individuos de alto valor neto que buscan construir una herencia con impuestos diferidos para sus hijos, o que buscan contrarrestar el costo de un impuesto sucesorio sobre sus activos.

- Adultos mayores que han sobrevivido el plazo de la cobertura de su seguro de vida a término o que no tienen suficiente dinero para pagar gastos finales como costos funerarios y de entierro.

→ Obtenga más información acerca de cómo encontrar el mejor seguro de vida para sus circunstancias

¿Cuánto cuesta un seguro de vida permanente?

Según datos de cotización de Insurancelatino de septiembre de 2020, las pólizas de seguro de vida permanente, como por ejemplo un seguro de vida completo, en general cuestan entre 3 y 5 veces más que un seguro de vida a término que ofrece el mismo monto de beneficio por fallecimiento.

Según un estudio, cerca del 45% de las personas que contrata un seguro de vida completo da de baja sus pólizas dentro de los primeros 10 años debido al elevado costo de las primas. Las pólizas de seguro de vida permanente no le servirán de mucho ni a usted ni a sus beneficiarios si caducan, y algunos contratiempos financieros como el desempleo o una emergencia médica pueden afectar su capacidad de pagar primas altas.

Lea nuestro análisis completo sobre los pros y las contras de las pólizas de vida a término vs. entera.

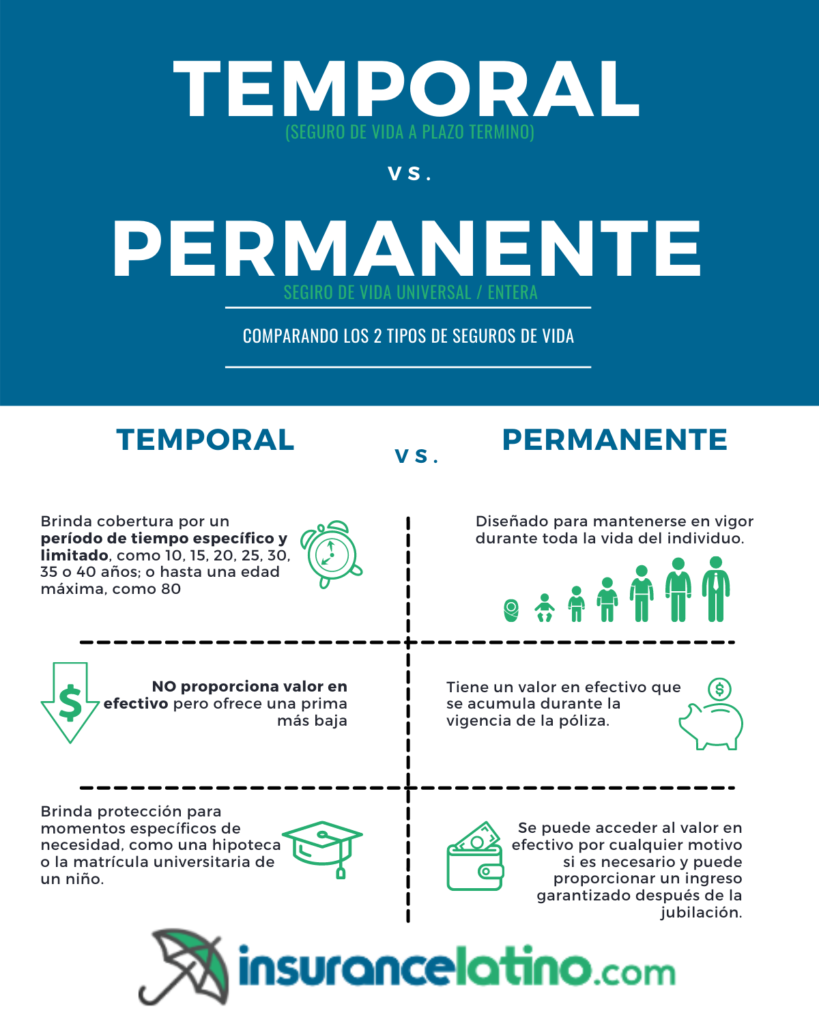

Seguro de Vida Permanente vs. Seguro de Vida a Término

Tanto el seguro de vida permanente como el seguro de vida a término ofrecen una seguridad financiera importante a sus seres queridos si usted fallece, pero fuera de eso son muy diferentes. Las pólizas permanentes son exactamente eso: permanentes. La cobertura dura toda la vida, mientras que con un seguro de vida a término la póliza dura únicamente un período de tiempo determinado.

El plazo de tiempo mayor y el componente de valor en efectivo que ofrecen la mayoría de las pólizas de seguro de vida permanente es lo que las hace más costosas que el seguro de vida a término — y con frecuencia hasta inasequibles. La cobertura del seguro de vida a término es en general la mejor opción de póliza para la mayoría de las personas ya que ofrece el mismo monto de cobertura a un costo menor.

Costo del seguro de vida completo permanente vs. el seguro de vida a término

En la siguiente tabla se comparan el costo mensual de una póliza a término de 20 años con un beneficio por fallecimiento de $250,000 y el costo mensual de una póliza de vida completa (un tipo de seguro de vida permanente) con un beneficio por fallecimiento de $100,000 para una persona saludable del sexo masculino y considerando diferentes edades:

| EDAD | A TÉRMINO ($250,000) | ENTERA ($100,000) |

| 20 | $15.90 | $85.45 |

| 30 | $16.14 | $122.20 |

| 40 | $21.75 | $196.25 |

| 50 | $47.86 | $233.94 |

Esta información se basa en cotizaciones promedio de pólizas ofrecidas por Insurancelatino a septiembre de 2020. Estas cotizaciones pertenecen a nuestras 11 compañías afiliadas de seguros de vida: AIG, Banner, Brighthouse, Lincoln, Mutual of Omaha, Pacific Life, Principal, Protective, Prudential, SBLI, y Transamerica.

Fíjese que la póliza a término ofrece más del doble del monto en beneficio por fallecimiento que la póliza de vida completa a un costo muchísimo menor.

Ventajas del Seguro de Vida Permanente

Al igual que un seguro de vida a término, una póliza de seguro de vida permanente genera una red de seguridad financiera para sus dependientes en la eventualidad de que usted falleciera. Esto incluye proteger a su familia de toda deuda que usted haya podido dejar tales como hipotecas o préstamos estudiantiles, y a su vez cubrir gastos finales como costos funerarios y de entierro.

El seguro de vida permanente ofrece además las siguientes ventajas:

El Beneficio Está Garantizado

El seguro de vida permanente no expira nunca, de modo que usted no sobrevivirá a su póliza a menos que deje de pagar sus primas. Cuando usted está cubierto por una póliza de seguro de vida permanente, esta le garantiza que sus beneficiarios recibirán un pago sin importar cuando usted fallezca.

Generan valor en efectivo

Dado que el valor en efectivo de una póliza de vida permanente se deriva de las primas que usted paga y que crecen con el tiempo, las mismas actúan como un mecanismo de ahorro “forzado”. Y en función de su póliza y de cuánto valor en efectivo se genere, usted podrá usar el valor en efectivo para pagar sus primas, o para sacar un préstamo a bajo interés a cuenta de su póliza.

No obstante, ambas opciones presentan sus riesgos: si usted fallece antes de terminar de pagar su préstamo, el monto que debe se deducirá de su beneficio por fallecimiento. Y si usted utiliza todo el valor en efectivo de su póliza para pagar las primas, su póliza expirará.

Beneficios impositivos

El valor en efectivo de una póliza de vida permanente crece con impuestos diferidos, lo cual significa que usted no pagará ningún impuesto sobre sus ahorros a medida que aumentan con el tiempo.

En general usted podrá extraer dinero libre de impuestos del valor en efectivo de su póliza. Sin embargo, si usted ha extraído todo el dinero o si su póliza expira, todo el dinero que usted haya extraído de su base (es decir, la porción del valor en efectivo que proviene de sus primas) se tributará como ingreso.

Para individuos de alto valor neto, una póliza de vida permanente también puede ser una manera de dejar una herencia con impuestos diferidos a sus hijos, en especial si sus activos estarán sujetos a un impuesto sucesorio.

Desventajas del Seguro de Vida Permanente

Es más costoso que la póliza de vida a término

El alto costo de las pólizas de seguro de vida permanente la convierte en una póliza de seguro de vida inasequible para la mayoría de las personas. Las primas son exponencialmente más caras para obtener la misma cobertura que obtendría con una póliza a término, y por ser tan costosas las pólizas con frecuencia se terminan dando de baja.

El alto costo de una póliza permanente únicamente es adecuado para individuos en determinadas circunstancias, como por ejemplo alguien con una persona a cargo de por vida. Las personas que necesitan una cobertura de vida estándar para protegerse por una determinada cantidad de años pueden obtener más cobertura por menos dinero contratando una póliza a término.

No es una buena estrategia de inversión

Aunque las pólizas de vida permanentes generan valor en efectivo, ese valor en efectivo viene con opciones de inversión limitadas y tasas de retorno relativamente bajas. A la larga, otras opciones de inversión más especializadas—tales como un fondo mutuo, 401(k), o IRA—seguramente le ofrecerán mejores retornos que una póliza de seguro de vida permanente. Por ejemplo, datos de pólizas de seguro de vida permanente ofrecidas por InsuranceLatino demuestran que la tasa de retorno a largo plazo de una póliza de vida completa puede rondar los 4-5%, mientras que la tasa de retorno para inversiones alternativas es en promedio mucho más alta.

“Debido a la baja tasa promedio de retorno en valor en efectivo de las pólizas de seguro de vida, normalmente solo las recomendamos si ya se han utilizado otras estrategias de ahorro de dinero e inversión,” dice Omar Sanchez, fundador y C.E.O. de InsuranceLatino. “Contratar una póliza a término e invertir la diferencia en primas debería otorgarle un mayor retorno a largo plazo.”

El valor en efectivo de las pólizas de seguro de vida ofrecen una tasa de retorno promedio más baja, y por ese motivo generalmente recomendamos esta opción si ya se han agotado otras alternativas de inversión.

– Omar Sanchez, fundador y C.E.O. de InsuranceLatino

¿Vale la pena el seguro de vida permanente?

Las pólizas permanentes ofrecen el mismo monto de cobertura a primas exponencialmente mayores, lo cual resulta en una alta tasa de bajas de pólizas. Debido a que en general no son vistas como la inversión ideal, contratar una póliza permanente generalmente no vale la pena a largo plazo.

La mayoría de las personas debería considerar contratar una póliza de seguro de vida a término en lugar de una póliza de seguro de vida permanente a menos que posea un alto valor neto o personas a su cargo de por vida. Contratar una póliza a término e invertir la diferencia es la mejor manera de hacer rendir su dinero. Un corredor de Policygenius puede trabajar con usted de manera gratuita para determinar cuál es la mejor opción de póliza para usted en función de sus circunstancias individuales.